已成为新的行业第一?正浩Ecoflow陷入双重焦虑

已经成为行业第一,身负双重焦虑的正浩Ecoflow能否跳出竞争红海,讲出新的故事,答案仍需交给时间。

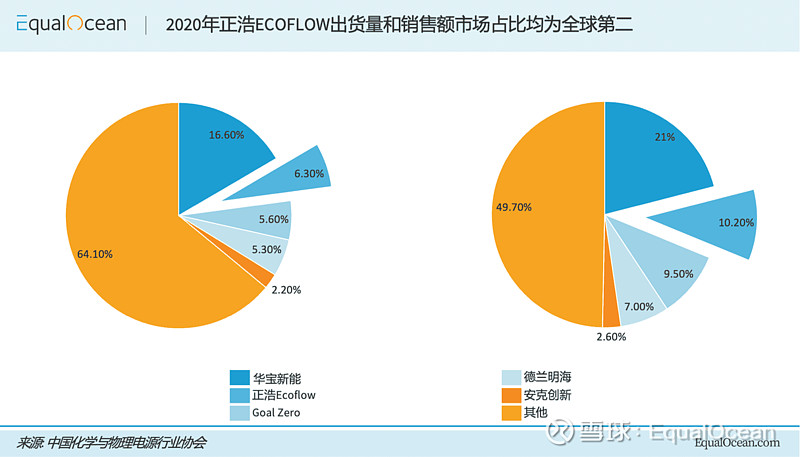

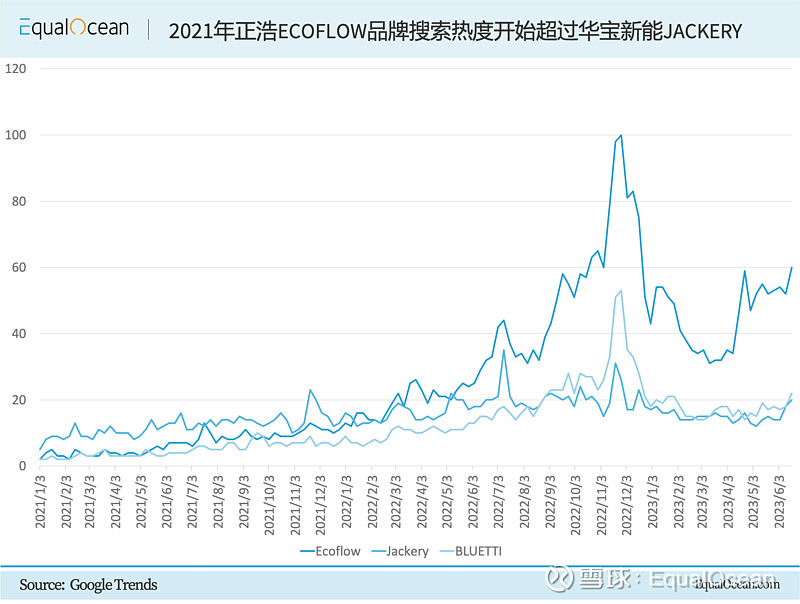

EqualOcean了解到,2022年,正浩Ecoflow 已经超过华宝新能,成为新的行业第一。目前,公开数据还停留在2020年——正浩Ecoflow全球出货量市场占比6.3%、销售额市场占比10.2%,双双排在华宝新能之后。但据业内人透露,华宝新能2022年的营收已经被正浩Ecoflow大幅赶超。结合华宝新能财报、正浩Ecoflow 官方披露的业绩增速,以及Google Trends品牌搜索热度等维度进行观察,这一有关行业格局变动的信源,可以作为当下研究正浩Ecoflow以及其所在的便携式储能赛道的最新参考坐标。

如果已成为行业第一,正浩Ecoflow下一阶段的问题是什么?本文对于正浩Ecoflow 持有以下观点:

正浩Ecoflow 是小众赛道里跑出的头部企业,未来增长取决于行业空间的天花板能否打开,以及其生意模式是否有护城河。

目前便携式储能赛道市场未来发展存在争议,不少投资人认为其为规模受限的小众“利基市场”。同时,便携式储能本质偏消费电子属性,行业技术壁垒不高,新玩家入局容易。随着行业逐渐拥挤,产品核心功能趋同,未来各家的竞争点将集中到营销端。正浩Ecoflow 走大容量、高利润的中高端产品路线的技术和销售优势时间窗口有限,未来将进入和同行低价竞争的周期。

正浩Ecoflow 陷入增长焦虑和身份焦虑。增长方面,是继续深耕储能市场,将产品从便携式储能延伸至家庭储能,还是通过核心技术的跨行业沿用,突破产品边界开启第二曲线,正浩Ecoflow尚在探索之中。此外,公司境内IPO 两年未取得新的进展。对此,知情人透露,正浩Ecoflow正在规划将公司在深圳的智造总部整体搬到新加坡,进一步强化自己的“全球化企业”标签。

正浩Ecoflow成立于2017年,创始人王雷曾是大疆电池研发部门创立者和负责人。成立后,正浩Ecoflow先后拿到了孵化大疆的李泽湘教授以及红杉中国、高瓴创投、中金公司等众多明星机构的投资,估值超10亿美元。生而全球化,正浩Ecoflow三大运营总部分别位于美国洛杉矶、德国杜塞尔多夫、日本东京,智造总部则部署于中国深圳。官网数据显示,正浩Ecoflow 专注移动储能和清洁能源领域,现已拥有全球雇员超过2000人,全球用户超过200万人,产品覆盖100多个国家及地区。

简单理解,正浩Ecoflow是一家卖大号充电宝或户外电源的公司。其主要收入来自于核心产品便携式储能设备,一种面向户外旅行、应急备灾等离网用电需求场景的储能设备。就像大号充电宝一样,这种产品能够为智能手机、平板电脑、无人机、照明灯、冰箱、电饭煲等数码及小家电设备供电,解决缺电、断电、停电等特殊情况下的用电问题。

2019年是正浩Ecoflow发展历程中的重要节点。这一年,正浩Ecoflow发布了DELTA 1300,实现了领先当时所有户外电源产品的产品功能,只要 1.6 小时就能给自己充满电,而市场其他产品自我充电的时间普遍在8-12个小时。从研发到上线打磨三年,其应用的X-Stream闪充技术,通过快速充电,可大幅提升户外电源的“可移动性”,让户外电源也像手机一样,随用随充。打破户外电源使用的“时间”障碍,直击用户痛点,让正浩 EcoFlow获得了更高的市场定价。在官方渠道,DELTA 1300当时价格为6999元,而竞品华宝新能相近型号电小二1000价格为3999元。

凭借这款产品,2020年,正浩Ecoflow扭亏为盈,收入比起 2019 年增长十几倍。同时,其出货量和销售额市占率一跃成为全球第二,仅次于更早布局该赛道的华宝新能。根据中国化学与物理电源行业协会数据,2020年,中国便携式储能产品的产量已占全球90%以上。华宝新能依托旗下分别对应海外市场和国内市场的Jackery和电小二两大自主品牌,拿下16.6%的出货量市场份额,排名行业第一。正浩Ecoflow排名第二,约占6.3%。GoalZero、德兰明海和安克创新紧随其后。其中,海外企业GoalZero主要由国内的豪鹏科技博力威为其代工。销售额方面,仍是华宝新能排名第一,占据20%以上的市场份额,正浩Ecoflow排名第二,占比10.2%。

但在这个高速增长、快节奏的行业,上述数据已经两年多没有更新。业内人士对EqualOcean 表示,正浩Ecoflow现已经超过华宝新能成为新的行业第一。

从业务数据来看,2022年华宝新能、德兰明海的营业收入分别为32.03亿元、20亿元。正浩没有披露2022年的销售数据,仅有其官方曾在媒体采访中表示2022年业务增长数据——营收增长超过300%。结合其2021年16亿左右的营收,2022年其收入应该在64亿元左右。这个数据与业内人士向EqualOcean 透露的金额非常接近。

再从品牌全球影响力的维度观察可知,正浩Ecoflow的热度已经稳定领先华宝新能Jackery和德兰明海BLUETTI。Google Trends数据显示,正浩Ecoflow 的搜索热度从2021年1月下旬开始发力,热度开始超过华宝新能Jackery。到2022年12月初,正浩Ecoflow 的谷歌搜索热度已经超过华宝新能将近3倍。

如果正浩Ecoflow 成为新的行业第一,摆在其面前的就将是未来的增长问题。这取决于行业空间的天花板能否打开,以及其生意模式的护城河在哪里。

整体来看,便携式储能赛道过去五年处于高速扩张阶段。从出货量来看,2016年全球便携式储能电源仅出货5.2万台,2021年出货量达到484.7万台,年复合增长率达到147.68%。从市场规模来看,2016年全球便携式储能行业市场规模为6000万元,到2021年规模达到了111.3亿元,年复合增长率为184.23%。

拆解背后的驱动因素来看,在需求端,便携式储能产品的放量主要来自于疫情催生的户外活动需求提升,户外活动方式转变,以及部分国家地区自然灾害频发、能源危机等因素共同拉动了对离网用电的需求。供给端主要在于锂电池技术进步带来能量密度大幅提升,以及大规模商业化运用下锂电池组的平均单位成本呈现持续下降,开始替代此前小型燃油发电机、铅酸电池。

市场对于便携式储能的未来发展存在争议。乐观的观点认为便携式储能市场才刚刚起步,如中国化学与物理电源行业协会预测,2026年时,全球便携式储能产品出货量将达到 3110 万台,市场规模将达 882.3 亿元,年均复合增长率分别为129.86%、51.29%。但也有不少投资人认为便携式储能市场始终是一个规模受限的小众“利基市场”,已经来到了红海阶段,未来在不热衷户外运动以及自然灾难发生频率低的国家,需求非常有限。随着疫情结束,欧洲能源危机常态化,华宝新能已经出现业绩增长乏力。2023年一季报,其营收、净利润同比下降26.77%、-140.45%。

一是技术壁垒有限,便携式储能上游的电芯、逆变器、电子元器件等领域,已经有了相对成熟的供应体系,企业可以直接外购这些原器件材料做产品组装集成。因此,对于新进入的玩家来说入局相对容易。根据华宝新能招股书和天眼查数据,目前国内有2万多家便携式储能相关企业,53.7%的企业成立于最近6年内,其中2019年至2021年,新增便携式储能注册企业平均增速达16.3%。2021年起,华为、小米等科技巨头也纷纷入局开始攻城略地,羽博、品胜、安克、倍思等数码配件企业和公牛等电池电源老牌商家相继推出户外电源产品。

二是售价便宜,不需要与本地分销商、安装商配合入户安装,更方便通过电商进行销售。虽然正浩Ecoflow 的产品相对于竞品来讲已经卖到了高价,但是和特斯拉的家用储能设备Powerwall上万美金的购置、安装综合价格对比看,两者还真不在一个量级。线上渠道当前也是正浩EcoFlow的主要收入来源。不过,近年来正浩EcoFlow 也重视线下渠道的建设,在欧洲已经建立了800多个零售渠道,与Walmart 、Costco等大型连锁商超合作;在国内,则与三夫、迪卡侬等户外运动零售商合作。

三是,销售价格基本为对终端消费者的零售价,加上各家产品在核心性能上趋同,促使行业在短期内的竞争点集中到了营销端,呈现出“高毛利率、高销售费用率”的特点。这里也可以粗略地参考华宝新能招股书的数据,从2019年至2022年,华宝新能综合毛利率分别为48.66%、56.10%、47.35%、44.32%,一直保持着较高的水平。相对应地,其品牌营销费用也大幅上涨,2020年市场推广费为7000多万元,2022年已经涨到了8.79亿元。

综上,EqualOcean 判断,正浩Ecoflow在短期内有一定技术和销售优势,但长期将面临增长问题。目前正浩Ecoflow非常看重研发投入,以接近50%的技术人员配置和每年几千万的研发费用,走大容量、高利润的中高端路线。同时也铺设了相对完善的线上线下销售渠道。但与其定位相近的德兰明海近期的追赶势头不容小觑,且随着市场进入同质化竞争,企业之间的比拼最终将逐渐集中在品牌、营销端,进入低价竞争周期。也就是说,如果没有新的增长点,增速放缓、品牌溢价能力削弱以及利润被稀释,是极容易出现的情况。

是继续深耕储能市场,将产品从便携式储能延伸至家庭储能,还是通过核心技术的跨行业沿用,突破产品边界开启第二曲线?正浩Ecoflow在改变行业格局后,进入了增长焦虑的新阶段。

从海外用电需求来看,家庭储能市场需求好于便携式储能市场。根本原因是海外很多国家的电力系统是私有化、市场化的电价交易模式,整体昂贵、稳定性欠缺。此外,除了欧美、日本等发达国家市场,亚非拉新兴市场由于电力基础设施薄弱,对新能源和储能设备也有旺盛需求。

但在家庭储能领域,正浩Ecoflow无论是技术和销售体系都需要重新做功课。研发层面,因为内置电量更高,家庭储能对电池电芯一致性和电池管理系统要求更高,要保证用电安全。在往大规模储能方向进化的路上,正浩Ecoflow拥有的经验有限。在销售层面,家庭储能依赖于当地的代理商、安装商等团队跟当地电网打通,结合不同的家庭线路设计方案,并配合专业的电工。并且家庭储能与户外电源的目标用户群体、销售渠道并不完全重合。这意味着,过往正浩Ecoflow建立起的销售体系,不一定能在家庭储能领域生效。更重要的是,在家庭储能领域已有特斯拉等品牌与其进行正面竞争,正浩Ecoflow在品牌知名度方面也缺少优势。只有与当地渠道商、安装商深度绑定,利用好经销商关系,正浩Ecoflow才有希望在海外地区形成相对稳定的市场。

那么再看看产品跨界的可能。在和便携式储能有类似增长问题的扫地机器人赛道,已经有玩家显现出了打破天花板的意愿和能力,比如下场造车的石头科技和进军广义机器人生态的追觅科技。正浩Ecoflow产品经理郭峰表示,一款好的户外电源,本质是对离网大流量电源的运用,而这套技术储备可以在各种新能源产品上迁移。因此,利用储能技术的平台性去拓展产品品类,对于正浩Ecoflow来说似乎是更便捷的一种选择。

目前,可以看到正浩Ecoflow 两条路都有在进行尝试。去年7月,正浩发布 48V 全场景电源系统,为旅居出行、长途越野、无电网房屋等用户提供离网供电方案,进行家庭储能探索。今年以来,正浩Ecoflow围绕户外露营用电场景推出了户外空调、冰箱等新能源产品,并在美国国际消费类电子产品展览会上发布了Blade智能割草机器人。

而在资本市场上,正浩Ecoflow 已经很久没有新的声音。早在2021年,正浩Ecoflow就已和中金签订上市辅导协议,准备境内上市,但至今没有新的进展。今年上半年,德兰明海也传出了要IPO的消息。这让EqualOcean 很好奇正浩Ecoflow后续的动作。知情人透露,正浩Ecoflow正在规划将公司在深圳的智造总部整体搬到新加坡。EqualOcean 认为,此举或是为了进一步强化其全球化标签,增强自身在国际市场的影响力,与总部同在深圳的华宝新能区别开。似乎除了增长焦虑之外,正浩Ecoflow还多了一重身份焦虑。

那么,已经成为行业第一,身负双重焦虑的正浩Ecoflow能否跳出竞争红海,讲出新的故事,答案仍需交给时间。

已经成为行业第一,身负双重焦虑的正浩Ecoflow能否跳出竞争红海,讲出新的故事,答案仍需交给时间。被看作是“下一个可能爆发的千亿级市场”的便携式储能赛道,格局似乎已经变了。EqualOcean了解到,2022年,正浩Ecoflow 已经超过 华宝新能 ,成为新的行业第一。目前,公开数据还停留在...